เคล็ดลับในการเลือกแหล่งกู้เงินที่น่าเชื่อถือ

การกู้เงินเป็นวิธีหนึ่งที่สามารถช่วยให้บุคคลหรือธุรกิจสามารถแก้ไขปัญหาทางการเงินได้อย่างรวดเร็ว แต่การกู้เงินนั้นก็มีข้อควรระวังและเงื่อนไขที่ต้องพิจารณา บทความนี้จะครอบคลุมถึงทุกแง่มุมของการกู้เงินในประเทศไทย รวมถึงประเภทของการกู้เงิน วิธีการกู้เงิน การจัดการหนี้สิน และคำแนะนำในการกู้เงินอย่างปลอดภัยและมีประสิทธิภาพ

การกู้เงิน คือ

การกู้เงิน คือ การที่บุคคลหนึ่งหรือองค์กรหนึ่งยืมเงินจากสถาบันการเงินหรือบุคคลอื่นเพื่อนำไปใช้ประโยชน์ตามที่ต้องการ และจะต้องคืนเงินที่ยืมพร้อมดอกเบี้ยภายในระยะเวลาที่กำหนด

ประโยชน์ของการกู้เงิน

- เพิ่มสภาพคล่องทางการเงิน: การกู้เงินช่วยให้ผู้กู้มีเงินใช้จ่ายตามความจำเป็นในขณะที่ยังไม่สามารถรวบรวมเงินได้ครบถ้วน

- สามารถลงทุนหรือขยายธุรกิจ: ผู้ประกอบการสามารถใช้เงินกู้ในการลงทุนหรือขยายกิจการ ซึ่งอาจนำไปสู่การเติบโตทางธุรกิจ

- จัดการกับค่าใช้จ่ายฉุกเฉิน: ในกรณีที่มีค่าใช้จ่ายฉุกเฉิน การกู้เงินสามารถช่วยแก้ไขปัญหาได้อย่างรวดเร็ว

บทความเพิ่มเติมเกี่ยวกับการกู้เงิน

กู้เงินถูกกฎหมายที่ไหนดี

การกู้เงินเป็นทางเลือกหนึ่งที่หลายคนใช้ในการจัดการกับปัญหาทางการเงิน แต่การเลือกแหล่งกู้เงินที่ถูกกฎหมายเป็นสิ่งสำคัญที่จะช่วยให้คุณมั่นใจได้ว่าคุณจะไม่ถูกเอาเปรียบหรือประสบปัญหาทางกฎหมาย บทความนี้จะนำเสนอแหล่งกู้เงินถูกกฎหมายที่น่าสนใจ ดังนี้

1. เพื่อนแท้เงินด่วน

เพื่อนแท้เงินด่วนเป็นหนึ่งในแหล่งกู้เงินถูกกฎหมายที่ได้รับความนิยมมากในประเทศไทย เนื่องจากมีการให้บริการที่รวดเร็วและสะดวกสบาย

ข้อดีของการกู้เงินจากเพื่อนแท้เงินด่วน

- กระบวนการอนุมัติรวดเร็ว: เพื่อนแท้เงินด่วนมีการตรวจสอบและอนุมัติเงินกู้ได้อย่างรวดเร็ว ทำให้ผู้กู้ได้รับเงินภายในระยะเวลาอันสั้น

- มีความยืดหยุ่นในการชำระคืน: ผู้กู้สามารถเลือกแผนการชำระเงินที่เหมาะสมกับตนเองได้

ข้อเสียของการกู้เงินจากเพื่อนแท้เงินด่วน

- อัตราดอกเบี้ยสูง: การกู้เงินแบบนี้มักมีอัตราดอกเบี้ยสูงกว่าการกู้เงินจากธนาคาร

- ระยะเวลาการชำระคืนสั้น: ระยะเวลาการชำระคืนเงินกู้อาจสั้น ทำให้ผู้กู้ต้องมีการวางแผนการเงินที่ดี

กระบวนการขอกู้เงิน

- เตรียมเอกสาร: ผู้กู้ต้องเตรียมเอกสารที่จำเป็น เช่น บัตรประชาชน ทะเบียนบ้าน และเอกสารแสดงรายได้

- กรอกแบบฟอร์มการกู้เงิน: กรอกแบบฟอร์มการกู้เงินและส่งให้เจ้าหน้าที่ตรวจสอบ

- รอการอนุมัติ: หลังจากส่งเอกสารและแบบฟอร์มการกู้เงินแล้ว รอการตรวจสอบและอนุมัติจากเจ้าหน้าที่

- รับเงิน: เมื่อได้รับการอนุมัติ ผู้กู้จะได้รับเงินกู้ในบัญชีธนาคาร

2. จำนองที่ดิน

การจำนองที่ดินเป็นอีกหนึ่งวิธีที่ผู้คนใช้ในการกู้เงิน โดยการนำที่ดินหรืออสังหาริมทรัพย์ที่มีมูลค่ามาเป็นหลักทรัพย์ค้ำประกัน

ข้อดีของการจำนองที่ดิน

- อัตราดอกเบี้ยต่ำ: การจำนองที่ดินมักมีอัตราดอกเบี้ยที่ต่ำกว่าการกู้เงินแบบอื่น ๆ เนื่องจากมีหลักทรัพย์ค้ำประกัน

- วงเงินกู้สูง: การจำนองที่ดินสามารถให้วงเงินกู้ที่สูง ขึ้นอยู่กับมูลค่าของที่ดินหรืออสังหาริมทรัพย์

- ระยะเวลาการชำระคืนยาว: ผู้กู้สามารถเลือกระยะเวลาการชำระคืนที่ยาวนานได้ ทำให้มีความยืดหยุ่นในการวางแผนการเงิน

ข้อเสียของการจำนองที่ดิน

- ความเสี่ยงต่อการสูญเสียทรัพย์สิน: หากผู้กู้ไม่สามารถชำระหนี้ได้ตามกำหนด ทรัพย์สินที่นำมาจำนองอาจถูกขายทอดตลาด

- กระบวนการตรวจสอบเข้มงวด: การจำนองที่ดินมีการตรวจสอบเอกสารและมูลค่าทรัพย์สินอย่างเข้มงวด

กระบวนการจำนองที่ดิน

- ประเมินมูลค่าทรัพย์สิน: ผู้กู้ต้องให้ผู้เชี่ยวชาญประเมินมูลค่าของที่ดินหรืออสังหาริมทรัพย์

- เตรียมเอกสาร: เตรียมเอกสารที่เกี่ยวข้อง เช่น โฉนดที่ดิน บัตรประชาชน และเอกสารแสดงรายได้

- ยื่นขอกู้: ยื่นคำขอกู้เงินพร้อมเอกสารที่เตรียมไว้ให้กับธนาคารหรือสถาบันการเงิน

- รอการอนุมัติ: รอการตรวจสอบและอนุมัติจากสถาบันการเงิน

- รับเงิน: เมื่อได้รับการอนุมัติ ผู้กู้จะได้รับเงินกู้ในบัญชีธนาคาร

3. พิโกไฟแนนซ์

พิโกไฟแนนซ์เป็นแหล่งกู้เงินขนาดเล็กที่ได้รับการควบคุมจากทางรัฐบาลไทย ให้บริการแก่ผู้ที่ต้องการเงินด่วนแต่ไม่สามารถเข้าถึงการกู้เงินจากธนาคารได้

ข้อดีของพิโกไฟแนนซ์

- ให้บริการแก่ผู้มีรายได้น้อย: พิโกไฟแนนซ์เหมาะสำหรับผู้ที่มีรายได้น้อยหรือไม่สามารถเข้าถึงการกู้เงินจากธนาคารได้

- กระบวนการง่ายและรวดเร็ว: การขอกู้เงินจากพิโกไฟแนนซ์มีขั้นตอนที่ง่ายและได้รับเงินอย่างรวดเร็ว

- ไม่มีหลักทรัพย์ค้ำประกัน: ผู้กู้ไม่ต้องมีหลักทรัพย์ค้ำประกันในการขอกู้

ข้อเสียของพิโกไฟแนนซ์

- วงเงินกู้ต่ำ: วงเงินกู้ที่พิโกไฟแนนซ์ให้บริการมักมีจำกัด ไม่เหมาะสำหรับการกู้เงินจำนวนมาก

- อัตราดอกเบี้ยสูง: การกู้เงินจากพิโกไฟแนนซ์มักมีอัตราดอกเบี้ยสูงกว่าการกู้เงินจากธนาคาร

กระบวนการขอกู้เงินจากพิโกไฟแนนซ์

- เตรียมเอกสาร: ผู้กู้ต้องเตรียมเอกสารที่จำเป็น เช่น บัตรประชาชน ทะเบียนบ้าน และเอกสารแสดงรายได้

- กรอกแบบฟอร์มการกู้เงิน: กรอกแบบฟอร์มการกู้เงินและส่งให้เจ้าหน้าที่ตรวจสอบ

- รอการอนุมัติ: หลังจากส่งเอกสารและแบบฟอร์มการกู้เงินแล้ว รอการตรวจสอบและอนุมัติจากเจ้าหน้าที่

- รับเงิน: เมื่อได้รับการอนุมัติ ผู้กู้จะได้รับเงินกู้ในบัญชีธนาคาร

4. สินเชื่อนาโนไฟแนนซ์

นาโนไฟแนนซ์เป็นสินเชื่อขนาดเล็กที่มีวัตถุประสงค์เพื่อช่วยเหลือผู้ประกอบการขนาดเล็กหรือรายย่อยที่ต้องการเงินทุนในการดำเนินธุรกิจ

ข้อดีของสินเชื่อนาโนไฟแนนซ์

- เหมาะสำหรับผู้ประกอบการรายย่อย: นาโนไฟแนนซ์เหมาะสำหรับผู้ประกอบการรายย่อยที่ต้องการเงินทุนในการขยายกิจการหรือปรับปรุงธุรกิจ

- กระบวนการอนุมัติง่าย: การขอสินเชื่อนาโนไฟแนนซ์มีกระบวนการที่ไม่ซับซ้อนและสามารถอนุมัติได้อย่างรวดเร็ว

- ไม่มีหลักทรัพย์ค้ำประกัน: ผู้กู้ไม่ต้องมีหลักทรัพย์ค้ำประกันในการขอสินเชื่อนาโนไฟแนนซ์

ข้อเสียของสินเชื่อนาโนไฟแนนซ์

- วงเงินกู้จำกัด: วงเงินกู้ที่นาโนไฟแนนซ์ให้บริการมักมีจำกัด

- อัตราดอกเบี้ยสูง: การกู้เงินจากนาโนไฟแนนซ์มักมีอัตราดอกเบี้ยสูงกว่าสินเชื่อจากธนาคาร

กระบวนการขอกู้เงินจากนาโนไฟแนนซ์

- เตรียมเอกสาร: ผู้กู้ต้องเตรียมเอกสารที่จำเป็น เช่น บัตรประชาชน ทะเบียนบ้าน และเอกสารแสดงรายได้

- กรอกแบบฟอร์มการกู้เงิน: กรอกแบบฟอร์มการกู้เงินและส่งให้เจ้าหน้าที่ตรวจสอบ

- รอการอนุมัติ: หลังจากส่งเอกสารและแบบฟอร์มการกู้เงินแล้ว รอการตรวจสอบและอนุมัติจากเจ้าหน้าที่

- รับเงิน: เมื่อได้รับการอนุมัติ ผู้กู้จะได้รับเงินกู้ในบัญชีธนาคาร

5. จำนำทะเบียนรถ

การจำนำทะเบียนรถเป็นวิธีหนึ่งที่สามารถใช้ในการกู้เงิน โดยการนำทะเบียนรถมาเป็นหลักทรัพย์ค้ำประกัน

ข้อดีของการจำนำทะเบียนรถ

- อนุมัติรวดเร็ว: การจำนำทะเบียนรถมีกระบวนการตรวจสอบและอนุมัติที่รวดเร็ว

- ยังสามารถใช้รถได้: ผู้กู้สามารถใช้รถต่อไปได้แม้จะนำทะเบียนรถมาจำนำ

- ไม่ต้องตรวจสอบเครดิต: การจำนำทะเบียนรถมักไม่ต้องตรวจสอบเครดิต ทำให้สามารถกู้เงินได้แม้จะมีประวัติเครดิตไม่ดี

ข้อเสียของการจำนำทะเบียนรถ

- อัตราดอกเบี้ยสูง: การจำนำทะเบียนรถมักมีอัตราดอกเบี้ยสูงกว่าการกู้เงินแบบอื่น ๆ

- ความเสี่ยงต่อการสูญเสียรถ: หากผู้กู้ไม่สามารถชำระหนี้ได้ตามกำหนด รถอาจถูกยึดและขายทอดตลาด

กระบวนการจำนำทะเบียนรถ

- เตรียมเอกสาร: ผู้กู้ต้องเตรียมเอกสารที่จำเป็น เช่น บัตรประชาชน ทะเบียนรถ และเอกสารแสดงรายได้

- กรอกแบบฟอร์มการจำนำ: กรอกแบบฟอร์มการจำนำและส่งให้เจ้าหน้าที่ตรวจสอบ

- รอการอนุมัติ: หลังจากส่งเอกสารและแบบฟอร์มการจำนำแล้ว รอการตรวจสอบและอนุมัติจากเจ้าหน้าที่

- รับเงิน: เมื่อได้รับการอนุมัติ ผู้กู้จะได้รับเงินกู้ในบัญชีธนาคาร

คุณสมบัติของผู้กู้

การขอกู้เงินจากสถาบันการเงินต่าง ๆ มักมีการกำหนดคุณสมบัติของผู้กู้เพื่อประเมินความสามารถในการชำระหนี้ ซึ่งโดยทั่วไปมีดังนี้:

คุณสมบัติพื้นฐาน

- อายุ: ผู้กู้ต้องมีอายุ 20 ปีขึ้นไป แต่ไม่เกิน 60-65 ปีในวันที่ครบกำหนดผ่อนชำระ

- รายได้: มีรายได้ประจำหรือรายได้ที่มั่นคงและสามารถตรวจสอบได้

- สถานะการทำงาน: ต้องเป็นพนักงานประจำ มีสัญญาจ้างงาน หรือเป็นเจ้าของกิจการที่ดำเนินกิจการมาแล้วอย่างน้อย 1-3 ปี

คุณสมบัติเพิ่มเติม

- ประวัติการชำระหนี้: ต้องมีประวัติการชำระหนี้ที่ดี ไม่มีประวัติการค้างชำระหรือหนี้เสีย

- ภาระหนี้สิน: ภาระหนี้สินรวมไม่เกินเกณฑ์ที่สถาบันการเงินกำหนด

- การเป็นเจ้าของทรัพย์สิน: บางกรณีอาจต้องมีทรัพย์สินเป็นหลักทรัพย์ค้ำประกัน เช่น ที่ดิน บ้าน หรือรถยนต์

เอกสารประกอบการสมัคร

การขอกู้เงินจำเป็นต้องมีการเตรียมเอกสารประกอบการสมัครอย่างครบถ้วน เพื่อให้สถาบันการเงินสามารถพิจารณาคำขอกู้ได้อย่างรวดเร็วและแม่นยำ โดยเอกสารที่ต้องใช้มีดังนี้:

เอกสารประจำตัว

- บัตรประชาชน: สำเนาบัตรประชาชนของผู้กู้และผู้ค้ำประกัน (ถ้ามี)

- ทะเบียนบ้าน: สำเนาทะเบียนบ้านของผู้กู้และผู้ค้ำประกัน (ถ้ามี)

เอกสารทางการเงิน

- สลิปเงินเดือน: สลิปเงินเดือนย้อนหลัง 3-6 เดือน หรือหนังสือรับรองเงินเดือน

- บัญชีเงินฝากธนาคาร: สำเนาบัญชีเงินฝากธนาคารย้อนหลัง 3-6 เดือน

- หลักฐานการเสียภาษี: สำเนาหลักฐานการเสียภาษีเงินได้บุคคลธรรมดา (ถ้ามี)

เอกสารประกอบอื่น ๆ

- เอกสารแสดงการเป็นเจ้าของทรัพย์สิน: เช่น โฉนดที่ดิน สัญญาซื้อขายบ้าน หรือทะเบียนรถยนต์

- เอกสารแสดงสถานะการทำงาน: หนังสือรับรองการทำงาน สัญญาจ้างงาน หรือทะเบียนพาณิชย์ (กรณีเป็นเจ้าของกิจการ)

อัตราดอกเบี้ยและระยะเวลาผ่อนชำระ

อัตราดอกเบี้ยและระยะเวลาผ่อนชำระเป็นปัจจัยสำคัญที่ผู้กู้ควรพิจารณาอย่างรอบคอบ เพราะทั้งสองปัจจัยนี้จะส่งผลต่อภาระการชำระหนี้ในแต่ละเดือนและระยะยาว

อัตราดอกเบี้ย

อัตราดอกเบี้ยที่เรียกเก็บจากการกู้เงินมีหลากหลายประเภท โดยหลัก ๆ มีสองประเภท คือ

- อัตราดอกเบี้ยคงที่ (Fixed Rate): อัตราดอกเบี้ยที่ไม่เปลี่ยนแปลงตลอดระยะเวลาการกู้ ทำให้ผู้กู้สามารถคำนวณยอดผ่อนชำระได้ง่ายและแน่นอน

- อัตราดอกเบี้ยลอยตัว (Floating Rate): อัตราดอกเบี้ยที่เปลี่ยนแปลงตามสภาวะตลาดการเงิน ซึ่งอาจทำให้ยอดผ่อนชำระในแต่ละเดือนเปลี่ยนแปลงไป

ระยะเวลาผ่อนชำระ

ระยะเวลาผ่อนชำระมีผลต่อยอดเงินที่ต้องชำระในแต่ละเดือน โดยทั่วไประยะเวลาผ่อนชำระมีตั้งแต่ 1 ปีถึง 30 ปี ขึ้นอยู่กับประเภทของสินเชื่อและสถาบันการเงินที่ให้บริการ

- ระยะสั้น (1-5 ปี): เหมาะสำหรับผู้ที่มีความสามารถในการชำระหนี้สูงและต้องการลดภาระดอกเบี้ย

- ระยะกลาง (6-15 ปี): เป็นทางเลือกที่เหมาะสมสำหรับผู้ที่ต้องการยอดผ่อนชำระต่อเดือนที่ไม่สูงมาก

- ระยะยาว (16-30 ปี): เหมาะสำหรับผู้ที่ต้องการยอดผ่อนชำระต่อเดือนต่ำที่สุด แต่จะมีภาระดอกเบี้ยรวมสูงขึ้น

คำนวณยอดผ่อนเบื้องต้น

การคำนวณยอดผ่อนเบื้องต้นเป็นขั้นตอนสำคัญที่จะช่วยให้ผู้กู้สามารถวางแผนการเงินได้อย่างเหมาะสม โดยทั่วไปมีวิธีการคำนวณง่าย ๆ ดังนี้:

วิธีการคำนวณ

- กำหนดยอดเงินกู้ (P): จำนวนเงินที่ต้องการกู้

- อัตราดอกเบี้ยต่อปี (r): อัตราดอกเบี้ยที่สถาบันการเงินเรียกเก็บ

- ระยะเวลาผ่อนชำระ (n): จำนวนปีที่ต้องการผ่อนชำระ

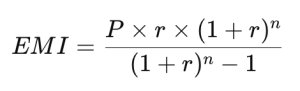

- คำนวณยอดผ่อนชำระต่อเดือน (EMI): ใช้สูตรการคำนวณดังนี้

โดยที่ r ในสูตรนี้เป็นอัตราดอกเบี้ยต่อเดือน (ดอกเบี้ยต่อปีหารด้วย 12) และ n เป็นจำนวนเดือนทั้งหมดที่ต้องการผ่อนชำระ

ตัวอย่างการคำนวณ

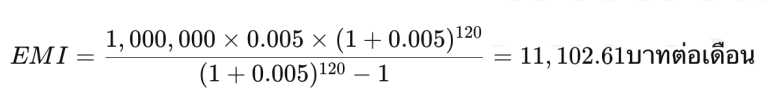

สมมติว่าต้องการกู้เงิน 1,000,000 บาท อัตราดอกเบี้ย 6% ต่อปี และต้องการผ่อนชำระในระยะเวลา 10 ปี

- ยอดเงินกู้ (P): 1,000,000 บาท

- อัตราดอกเบี้ยต่อปี (r): 6% หรือ 0.06 ต่อปี

- อัตราดอกเบี้ยต่อเดือน (r/12): 0.06/12 = 0.005

- ระยะเวลาผ่อนชำระ (n): 10 ปี หรือ 120 เดือน

หลักประกันเงินกู้

หลักประกันเงินกู้เป็นสิ่งที่สถาบันการเงินใช้ในการค้ำประกันว่าผู้กู้จะชำระหนี้ตามกำหนด หากผู้กู้ไม่สามารถชำระหนี้ได้ สถาบันการเงินสามารถนำหลักประกันไปขายทอดตลาดเพื่อชำระหนี้

ประเภทของหลักประกันเงินกู้

- ที่ดินและอสังหาริมทรัพย์: เช่น บ้าน คอนโดมิเนียม หรือที่ดิน

- ยานพาหนะ: เช่น รถยนต์ หรือรถจักรยานยนต์

- หลักทรัพย์: เช่น หุ้น พันธบัตร หรือหน่วยลงทุน

- ทรัพย์สินอื่น ๆ: เช่น ทองคำ หรือสินทรัพย์ที่มีมูลค่าอื่น ๆ

ข้อดีของการใช้หลักประกันเงินกู้

- อัตราดอกเบี้ยต่ำกว่า: การกู้เงินที่มีหลักประกันมักมีอัตราดอกเบี้ยที่ต่ำกว่าการกู้เงินแบบไม่มีหลักประกัน

- วงเงินกู้สูงกว่า: การมีหลักประกันทำให้ผู้กู้สามารถกู้เงินได้ในวงเงินที่สูงขึ้น

- ระยะเวลาการผ่อนชำระยาวนานกว่า: การกู้เงินที่มีหลักประกันมักมีระยะเวลาการผ่อนชำระที่ยาวนานกว่าการกู้เงินแบบไม่มีหลักประกัน

ข้อเสียของการใช้หลักประกันเงินกู้

- ความเสี่ยงต่อการสูญเสียทรัพย์สิน: หากผู้กู้ไม่สามารถชำระหนี้ได้ตามกำหนด สถาบันการเงินสามารถนำหลักประกันไปขายทอดตลาด

- กระบวนการตรวจสอบและประเมินมูลค่าหลักประกัน: การใช้หลักประกันมักต้องผ่านกระบวนการตรวจสอบและประเมินมูลค่าที่เข้มงวด

คำถามที่พบบ่อย

การกู้เงินเป็นกระบวนการที่มีรายละเอียดมากมาย ซึ่งมักทำให้ผู้กู้มีข้อสงสัยหลายประการ ต่อไปนี้เป็นคำถามที่พบบ่อยเกี่ยวกับการกู้เงิน

1. การกู้เงินมีประเภทใดบ้าง?

การกู้เงินสามารถแบ่งออกเป็นหลายประเภท เช่น

- สินเชื่อส่วนบุคคล: สำหรับการใช้จ่ายส่วนตัว เช่น การเดินทาง การซ่อมแซมบ้าน หรือการซื้อของใช้

- สินเชื่อที่อยู่อาศัย: สำหรับการซื้อบ้านหรือคอนโดมิเนียม

- สินเชื่อรถยนต์: สำหรับการซื้อรถยนต์ใหม่หรือมือสอง

- สินเชื่อเพื่อธุรกิจ: สำหรับการลงทุนหรือขยายธุรกิจ

2. จะทราบได้อย่างไรว่าตนเองมีคุณสมบัติเข้าข่ายการกู้เงิน?

สถาบันการเงินแต่ละแห่งจะมีเกณฑ์การพิจารณาที่แตกต่างกัน แต่โดยทั่วไปแล้ว ผู้กู้ต้องมีอายุ 20 ปีขึ้นไป มีรายได้ประจำ และมีประวัติการชำระหนี้ที่ดี

3. อัตราดอกเบี้ยของการกู้เงินมีการคำนวณอย่างไร?

อัตราดอกเบี้ยจะแตกต่างกันไปตามประเภทของสินเชื่อและนโยบายของสถาบันการเงิน อาจเป็นอัตราดอกเบี้ยคงที่หรือลอยตัว

4. สามารถกู้เงินได้เท่าไหร่?

จำนวนเงินที่สามารถกู้ได้จะขึ้นอยู่กับประเภทของสินเชื่อ มูลค่าของหลักประกัน และความสามารถในการชำระหนี้ของผู้กู้

5. ระยะเวลาการผ่อนชำระยาวนานแค่ไหน?

ระยะเวลาการผ่อนชำระจะขึ้นอยู่กับประเภทของสินเชื่อ โดยทั่วไปจะอยู่ระหว่าง 1-30 ปี